Die Balance zwischen wirtschaftlichem Wachstum und ökologischen sowie sozialen Zielen wird seit den siebziger Jahren diskutiert. Insbesondere der Klimawandel weist heute deutlich auf unverzüglichen Handlungsbedarf hin. Immobilien haben einen vergleichsweise hohen Treibhausgas-Ausstoß durch Energie- und Ressourcenverbrauch. Mit der Steuerung von Kapitalströmen in nachhaltige Immobilieninvestitionen können mit großer Hebelwirkung ökologische und soziale Ziele neben der Profitabilität verfolgt werden. An diesem Punkt setzt der EU Green Deal mit neuen Verordnungen für den Finanzmarkt an. Immobilienfonds als präferiertes Anlageprodukt institutioneller Investoren in der EU, werden ESG Kriterien als nicht-finanzielle Wertbeiträge ausweisen müssen. Die Umschichtung in ESG-orientierte Anlagen mit Fokus Klimaschutz bei großen Kapitalgebern wird bereits sichtbar. Dies beinhaltet für die Immobilienbranche eine große Geschäftsopportunität, jedoch auch hohen Innovationsbedarf. Das momentane Vakuum eines verbindlichen EU-Benchmarks für Immobilieninvestitionen lässt auch Raum für Greenwashing bei Marketing und Vertrieb von Finanzprodukten. Eine verantwortungsvolle Unternehmensführung wird jedoch nicht ihre Reputation aufs Spiel setzen und die nun verpflichtende ESG-Orientierung nutzen, die Legitimation des Unternehmens darzustellen – neben dem wirtschaftlichen Erfolg.

Nicht-finanzielle Aspekte bei Investitionen, kurz ESG (Environmental für Umwelt, Social für soziale Aspekte, Governance für Unternehmensführung), sind in der Wirtschaft nicht mehr nur ein Trend. Larry Fink, CEO des weltweit größten Vermögensverwalters BlackRock, hat in seinem Jahresbrief Anfang 2018 die Unternehmensführung der weltweit größten börsennotierten Unternehmen dazu aufgerufen, neben der Profitabilität ihrer Unternehmen Verantwortung für die Gesellschaft zu übernehmen, da die Politik zunehmend versagt (vgl. IPE 2018 o.S.; Oder 2019 S. 99). Risiken für Immobilieninvestitionen aus dem Klimawandel, die z.B. durch extreme Wetter wie Überflutungen, Stürme oder Waldbrände verursacht werden, treten immer gehäufter auf und werden zu einem Wirtschaftlichkeitsfaktor (vgl. Bienert et. al. 2020a S. 15ff). Dem Mangel an Energieeffizienz in Gebäuden älteren Baujahrs, an bezahlbarem oder altersgerechtem Wohnraum konnte durch Bauvorschriften und Politik keine Abhilfe geschaffen werden. Ökologische oder soziale Merkmale, als nicht-finanzielle Beiträge oder Ziele einer Investition, haben derzeit überwiegend Marketing Charakter und damit das Ziel des finanziellen Erfolgs im Vertrieb. Für eine Einbeziehung von ESG-Faktoren in eine verantwortungsvolle Unternehmensführung (Governance) spricht auch die gestiegene öffentliche Sensibilität bezüglich sozialer Ungerechtigkeit bei Arbeitsbedingungen. Dies reicht von der Achtung der Menschenrechte bis zum Auslassen von Chancen durch mangelnde Diversität in Entscheidungsgremien von Unternehmen (vgl. Handelsblatt 2021 o.S.). Und trotz eines immer enger werdenden Korsetts aus aufsichtsrechtlichen Bestimmungen (Regulatorik) der Finanzmärkte, wird die Immobilienbranche in einer Studie der Bonner Financial Intelligence Unit aus 2018 als „extrem anfällig“ für Geldwäsche eingeschätzt (vgl. Haufe Online 2020 o.S.). Ca 20-30 Milliarden Euro werden jährlich im Immobiliensektor gewaschen (vgl. Handelsblatt 2020 o.S.). Der EU Green Deal hat 2019 einen ersten gesetzlichen Rahmen zu ESG-Aspekten für Finanzprodukte und für die handelnden Akteure verabschiedet, um Kapitalströme in nachhaltige Investitionen umzulenken (Sustainable Finance). Mit nachhaltigen Investitionen sind Investitionen mit ESG-Merkmalen oder ESG-Zielen gemeint. Mit Anwendung der ersten Vorschriften ab 10. März 2021 übt die Politik erheblichen zeitlichen Druck aus. Dieser Beitrag wirft zunächst einen Blick auf den Ursprung der Verbindung ökonomischer mit ökologischen und sozialen Zielen. Aus dem großen Wirkungsgrad von Immobilien auf den von der EU mit erster Priorität verfolgten Pfad zu einer klimaneutralen Wirtschaft in 2050, ergibt sich eine hohe Verantwortung für die Branche. Die bis dato geschaffenen Verordnungen EU-Taxonomie, EU-Offenlegungsverordnung (SFDR / Sustainable Finance Disclosure Regulation) und Leitlinien für EU-Benchmarks werden beleuchtet. Daraus leiten sich die weitreichenden Auswirkungen auf Immobilieninvestitionen ab, insbesondere Immobilien Anlageprodukte. Betroffen sind davon Investoren, Investment Management Unternehmen und Finanzberater, sowie mittelbar die gesamte Immobilienbranche. Der Beitrag schließt mit der Gestaltung der Legitimitätsdimension für Unternehmen durch ESG-Orientierung. Es wird deutlich, dass die Attraktivität am Finanzmarkt nicht mehr nur anhand von finanziellen Wertbeiträgen, sondern auch anhand von nicht-finanziellen ESG-Wertbeiträgen beurteilt wird (vgl. Oder 2019 S. 109f).

2 Verantwortung Immobilieninvestitionen – vom Ursprung des ESG-Gedanken bis zum EU Green Deal

Der Wirkungsansatz von Immobilieninvestitionen auf ESG-Ziele beginnt mit der Diskussion um die Endlichkeit natürlicher Ressourcen und dem spürbaren Klimawandel. Gebäude sind bei Bau, Bewirtschaftung und Betrieb sowie Rückbau über den gesamten Immobilien Lebenszyklus wesentliche Verbraucher von Energie, Land, Wasser und sonstiger Rohmaterialien. Sie haben einen hohen Anteil an Emissionen von Kohlendioxid (CO2) als wesentliches Treibhausgas, Müll und Abwasser (vgl. Herr 2011 S. 483).

Der Bericht des Club of Rome zur Lage der Menschheit im Jahr 1972 gilt als erster, international wahrnehmbarer Aufruf zur Schaffung eines Gleichgewichtszustands von Wirtschaft und Ökologie. Basis war eine wissenschaftliche Studie, die aufzeigte, dass das Wachstum von Weltbevölkerung, Industrialisierung, Umweltverschmutzung, Nahrungsmittelproduktion und Ausbeutung von natürlichen Ressourcen in den nächsten hundert Jahren die absolute Wachstumsgrenze der Erde erreicht. Ein ökologischer und ökonomischer Kollaps droht (vgl. Meadows et. al. 1972). Der im Jahr 1987 erschienene sog. Brundtland Report des WECD (World Commission on Environment and Development), „Unsere gemeinsame Zukunft“, definiert erstmals den Begriff „nachhaltigeEntwicklung“. Als nachhaltige Entwicklung wird eine Entwicklung verstanden, die die Bedürfnisse heutiger Generationen befriedigt, ohne die Möglichkeiten zukünftiger Generationen zu gefährden (vgl. UN 1987). Rund 50 Jahre nach dem Club of Rome Bericht zeigt sich, dass eine Transformation zu einer nachhaltigen Entwicklung nicht wirkungsvoll in Gang gesetzt ist trotz zahlreicher Anstöße (vgl. beispielsweise Weizäcker et. al. 2010). Der aktuelle Global Risks Report 2020 des World Economic Forum unterscheidet die Risikokategorien Ökonomie, Ökologie, Geopolitik, Gesellschaft und Technologie. Im aktuellen Report sind fünf ökologische Risiken unter den Top 10 Risiken. Der Verfehlung von Maßnahmen zum Klimaschutz wird dabei der größte Risikoeinfluss zugeordnet (vgl. World Economic Forum 2020 S. 11ff).

Im Jahr 2015 wurde auf internationaler Ebene und mit einem ganzheitlichen Zielsystem die Agenda 2030 der UN mit 17 Sustainable Development Goals (SDG) verabschiedet (vgl. UN 2015). Im gleichen Jahr wurde das Pariser Klimaschutzabkommen zur Eindämmung des Klimawandels durch Emissionsminderung verabschiedet. Ziel ist, die Erderwärmung auf deutlich unter 2 Grad zu halten und weitere Anstrengungen zu unternehmen, den Temperaturanstieg auf 1,5 Grad zu begrenzen (vgl. Europäische Union o.J. o.S.; Europäische Kommission 2018a o.S.).

Die EU hat sich mit Bezug auf diese beiden Vereinbarungen mit dem Weg in die Zukunft über die kommenden 15 Jahre intensiv befasst. Für die bevorstehende Transformation spielt der Finanzsektor eine Schlüsselrolle für die Mobilisierung des notwendigen Kapitals. Dafür wurde 2018 mit dem Aktionsplan zur Finanzierung des nachhaltigen Wachstums (Sustainable Finance) die Grundlage gelegt (vgl. Europäische Kommission 2018a o.S.). Im Dezember 2019 wurde der EU Green Deal mit einer neuen Wachstumsstrategie verabschiedet, mit der „der Übergang zu einer modernen, ressourceneffizienten und wettbewerbsfähigen Wirtschaft gelingen soll, in der bis 2050 keine Netto-Treibhausgasemissionen mehr freigesetzt werden, das Wirtschaftswachstum von der Ressourcennutzung abgekoppelt wird, [und] niemand, weder Mensch noch Region, im Stich gelassen wird.“ (vgl. Europäische Kommission o.J. o.S.). In den ersten Verordnungen, EU-Taxonomie und EU-Offenlegungsvereinbarung (SFDR: Sustainable Finance Disclosure Regulation), sind ökologische, soziale Merkmale sowie verantwortungsvolle Unternehmensführung, d.h. ESG-Aspekte, hinterlegt. Folgende zwei Ansatzpunkte für das Erreichen der Ziele des EU Green Deals betreffen die Immobilienbranche.

(1) Immobilien

Immobilien als solches sind für 40% des Energieverbrauchs in der EU verantwortlich und 36% der Treibhausgas-Emissionen (vgl. European Commission 2020a o.S., European Commission 2020b S. 1). Davon entfällt in Deutschland der größte Anteil des gebäuderelevanten Energieverbrauchs auf private Haushalte, d.h. Wohngebäude (Thöne et. al. 2019 S. 25). Es wird davon ausgegangen, dass 85-95% der Gebäude zum Zieldatum der klimaneutralen Wirtschaft 2050 noch Bestand haben. Insbesondere das Zwischenziel für die Reduktion des CO2-Ausstosses bis 2030, hat die EU im September 2020 noch einmal verschärft. Daher ist in einer Renovierungswelle geplant, dass 35 Millionen energieineffiziente Gebäude bis 2030 renoviert werden (vgl. Europäische Kommission 2019 1f; European Commission 2020b 1f).

(2) Kapitalströme in Immobilieninvestitionen

Immobilien haben als Anlagegegenstand neben Aktien, festverzinslichen Wertpapieren, Beteiligungen etc. einen festen Platz bei der Kapitalallokation von Investoren, angefangen von privaten Kleinanlegern z.B. zur Altersvorsorge bis zu großen institutionellen Investoren wie Versicherungen, Pensionsfonds, Staatsfonds. etc. (vgl. Bone-Winkel et. al. S. 722). Mit der voll umfänglichen Anwendung der EU-Verordnungen zu Sustainable Finance sollen nachhaltige Investmentangebote klar unterscheidbar sein von traditionellen Wirtschaftsaktivitäten (vgl. PWC 2020 S. 5).

Die Immobilienbranche und der damit zusammenhängende Finanzmarkt hat einen hohen Wirkungsgrad auf das Erreichen der Ziele des EU Green Deal. Damit kommt den Akteuren der Branche entsprechende Verantwortung zu.

3 Umlenkung der Kapitalströme in ESG-konforme Immobilien Anlageprodukte – Sustainable Finance Regulierungen der EU (Stand Januar 2021)

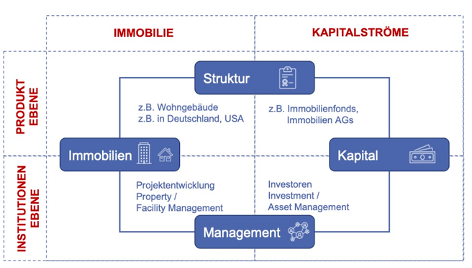

Das Themengebiet der ESG-Orientierung ist sehr breit. Um die Wirkung des derzeitigen rechtlichen Rahmens des EU Green Deal einordnen zu können, wird der Zusammenhang zwischen Immobilien und Kapitalströmen dargestellt (Abb.1).

Dieser unterteilt sich in die Produktebene, auf der die Immobilien Anlageprodukte strukturiert werden und die Institutionenebene, auf der die Akteure das Management der Immobilien und der Vermögensanlage wahrnehmen (vgl. Bone-Winkel et. al. 2015 S. 721ff). Auf der Produktebene verbindet die Struktur der Kapitalisierung die Immobilien (z.B. Wohngebäude in Deutschland oder USA) mit verschiedenen Kapitalquellen auf dem Finanzmarkt. Diese können grundsätzlich Eigen- und/oder Fremdkapital aus börsennotierten oder nicht-börsennotierten Investmentprodukten sein (indirektes Investment). Der Fokus liegt in der EU bei nicht-börsennotierten Immobilien Anlageprodukten, in Immobilienfonds. Alternativ zu indirekten Investments ist unmittelbares Eigentum als direktes Investment in eine Immobilie möglich (vgl. Bone-Winkel et. al. 2015 S. 731f). Auf der Institutionenebene bezieht sich das Management der Immobilien selbst auf deren Herstellung (Projektentwicklung), Bewirtschaftung und Betrieb (Property & Facility Management) bis zum Abriss entlang des Immobilien-Lebenszyklus (vgl. Kurzrock 2011, S. 423f). Das Management der Immobilie als Vermögensanlage bzw. als Finanzanlageprodukt (Investment / Asset Management) befasst sich mit der optimalen finanziellen Wertschöpfung des Investments für den Investor (vgl. Tesch 2014 S. 44; Pelzeter/Trübestein 2015 S. 289).

Die in diesem Abschnitt 3 betrachteten Verordnungen, EU-Taxonomie und EU-Offenlegungsverordnung, betreffen direkt die Kapitalströme, d.h. Finanzprodukt und dessen Management durch die Akteure: Investment Management Unternehmen, Finanzberater und Investoren. Anhand des dargestellten Systemzusammenhangs auf Produkt-und Institutionenebene wird die umfassende unmittelbare und mittelbare Wirkung auf die gesamte Immobilienbranche in Abschnitt 4 abgeleitet.

3.1 Neue Produktkategorien durch EU-Taxonomie und EU-Offenlegungsverordnung (SFDR)

Zur Umsetzung der Sustainable Finance Ziele hatte die EU im Mai 2018 ein erstes Gesetzespaket veröffentlicht, welches drei Ziele verfolgt:

(1) ein Klassifizierungssystem für ökologisch nachhaltige Wirtschaftsaktivitäten, die EU-Taxonomie;

(2) die Offenlegung der Berücksichtigung von ESG-Faktoren für Akteure („Finanzmarkteilnehmer“ und „Finanzberater“) und Investitionsgegenstände („Finanzprodukte“), die EU-Offenlegungsverordnung (SFDR);

(3) neue, auf europäischer Ebene vergleichsfähige EU-Benchmarks, die den Investoren Methodik und Referenzwerte für CO2-arme Investitionen geben (vgl. European Commission 2018 o.S.). Im Juni 2019 hat die EU dazu Leitlinien und Berichte der Sachverständigengruppe TEG (Technical Expert Group) für ein nachhaltiges Finanzwesen veröffentlicht, die konkretisieren, wie Unternehmen der Finanz- und Investmentbranche einschließlich börsennotierter Unternehmen ESG-Kriterien ihrer eigenen Tätigkeit offenlegen. Dies soll Investoren bewusstere Anlageentscheidungen ermöglichen, vor dem Hintergrund der Finanzierung einer klimaneutralen Wirtschaft mit privatem Kapital (vgl. Europäische Kommission 2018b o.S.).

EU-Taxonomie

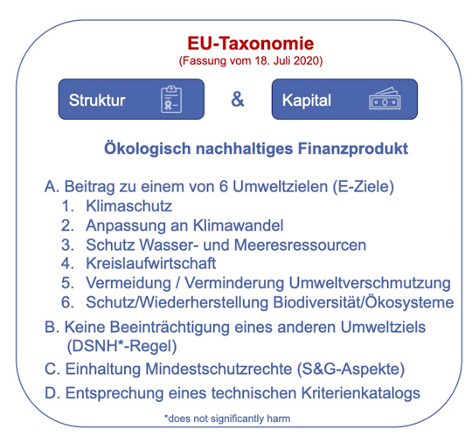

Die EU-Taxonomie in der Fassung vom 18. Juni 2020 definiert Kriterien für die Ermittlung des Grades einer ökologisch nachhaltigen Wirtschaftsaktivität für eine Investition. Die Verordnung soll Klarheit für Anleger bezüglich der Einordnung der Finanzprodukte schaffen, da der Markt bereits viele Nachhaltigkeitslabel für Finanzprodukte und Immobilien nutzt mit unterschiedlichen Schwerpunkten. Das sog. „Greenwashing“ im Marketing und Vertrieb soll verhindert werden. Sechs Umweltziele sind konkret definiert (vgl. EU-Verordnung 2020 Artikel 9 und Artikel 10-15). Ein ökologisch nachhaltiges Finanzprodukt muss folgende vier Aspekte nachweisen können (Abb. 2).

- Es muss zu einem der sechs definierten Umweltziele beitragen.

- Es darf gleichzeitig keines der anderen Umweltziele erheblich beeinträchtigen („does not significantly harm“, auch DNSH-Regel).

- Die Wirtschaftsaktivitäten müssen Mindestschutzrechte für grundlegende Prinzipien z.B. von OECD und UN zu Menschenrechten, Arbeitsbedingungen und ordnungsgemäßer Geschäftsführung beachten.

- Das Finanzprodukt bzw. das Investment muss einem technischen Kriterienkatalog entsprechen (vgl. EU-Verordnung, 2020, Artikel 3).

Die EU-Taxonomie findet Anwendung ab dem 1. Januar 2022 in Bezug auf die zwei Umweltziele. Klimaschutz und Anpassung an den Klimawandel. Ab 1. Januar 2023 folgen die weiteren vier Umweltziele (vgl. EU-Verordnung 2020 Artikel 27). Damit legt die EU-Taxonomie für Finanzprodukte den Schwerpunkt auf „E“ (Environment), d.h. Umweltziele. Sozial gerechte Bedingungen „S“ (Social) und ordnungsgemäße Unternehmensführung, „G“ (Governance), sind als Nebenbedingungen formuliert.

EU-Offenlegungsverordnung (SFDR)

Die SFDR vom 27. November 2019 befasst sich mit Transparenzvorschriften für nachhaltige Wirtschaftsaktivitäten für Akteure auf den Finanzmärkten, d.h. Investoren, Investment Manager und Finanzberater. Bzgl. Finanzprodukten werden die Akteure zur „Bereitstellung von Information über die Nachhaltigkeit“ verpflichtet (EU-Verordnung 2019 Artikel 1). Dabei greift diese Verordnung weiter mit der Definition „nachhaltige Investition“ als die EU-Taxonomie. Nach der SFDR ist eine nachhaltige Investition „eine Investition in eine wirtschaftliche Tätigkeit, die zur Erreichung eines Umweltziels beiträgt, … oder eine Investition in eine wirtschaftliche Tätigkeit, die zur Erreichung eines sozialen Ziels beiträgt, insbesondere eine Investition, die zur Bekämpfung von Ungleichheiten beiträgt oder den sozialen Zusammenhalt, die soziale Integration und die Arbeitsbeziehungen fördert oder eine Investition in Humankapital oder zugunsten wirtschaftlich oder sozial benachteiligter Bevölkerungsgruppen, vorausgesetzt, dass diese Investitionen keines dieser Ziele erheblich beeinträchtigen und die Unternehmen, in die investiert wird, Verfahrensweisen einer guten Unternehmensführung anwenden, insbesondere bei soliden Managementstrukturen, den Beziehungen zu den Arbeitnehmern, der Vergütung von Mitarbeitern sowie der Einhaltung der Steuervorschriften“ (EU-Verordnung 2019 Artikel 2 Nr. 17). Auf Basis dieser Vorschriften zu Finanzprodukten, können diese „ökologische oder soziale Merkmale oder eine Kombination aus diesen Merkmalen“ aufweisen (EU-Verordnung 2019 Artikel 8 Abs.1). Hiermit wird der Dreiklang der ESG-Kriterien unterstrichen im Hinblick auf Finanzprodukte. Neben der von der EU-Taxonomie klar fokussierten Umweltziele („E“) sind alternativ soziale Ziele („S“) zulässig. Aus der EU-Taxonomie und der EU-Offenlegungsverordnung ergeben sich drei Kategorien von Finanzprodukten:

(1) ökologisch nachhaltige (vgl. EU-Verordnung 2020 Artikel 5) bzw. nachhaltige Investitionen (vgl. EU-Verordnung 2019 Artikel 9) (2) Finanzprodukte mit ökologischen (vgl. EU-Verordnung 2020 Artikel 6) bzw. ökologischen oder sozialen Merkmalen (vgl. EU-Verordnung 2019 Artikel 8) (3) andere Finanzprodukte (vgl. EU-Verordnung 2020 Artikel 7; EU-Verordnung 2019 Artikel 6), die nicht die Anforderungen der ersten beiden Kategorien erfüllen. Letztere sind zu kennzeichnen mit der Erklärung „Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten.“ (EU-Verordnung 2020 Artikel 7). Alle Vorgaben gelten ausdrücklich auch für Immobilienfonds (vgl. Hertwig 2020a o.S.). Ausgehend von den vorliegenden Gesetzestexten können folgende Überlegungen für Immobilienfonds angestellt werden. Diese orientieren sich an den um soziale Ziele erweiterten Produktkategorien aus der SFDR (Abb. 3).

(1) Produkte mit E- oder S-Merkmalen (Artikel 8 SFDR). Diese Produktkategorie muss in der Immobilien Investmentstrategie ökologische oder soziale Merkmale beinhalten, die systematisch in die Anlageentscheidung einbezogen werden. Es muss offengelegt werden, wie diese Merkmale erfüllt werden sollen. Bei Ankaufsentscheidungen von Immobilien bedeutet dies, dass die Prüfung von ESG-Themen Teil der Ankaufsprüfung wird. Wichtig ist die Darstellung, wie das erfolgt und was Ausschlusskriterien sind (vgl. Hertwig 2020b S. 2). In der Ankaufsprüfung wird neben den üblichen kaufmännischen, technischen, rechtlichen, steuerlichen und Altlastenthemen ein ESG-Check ergänzt (vgl. v. Mallinckrodt 2019 S. 397). Es sollte festgelegt werden, was verbindlich zum Ausschluss führt, z.B. Gebäude mit mangelnder Energieeffizienz, Standorte mit Hochwassergefahren oder Mieter bestimmter Industrien, z.B. der Rüstungsindustrie (vgl. Hertwig 2020b S. 2).

(2) Impact Produkte (Artikel 9 SFDR) Impact Produkte verfolgen neben der Rendite als finanziellem Wertbeitrag aktiv ökologische oder soziale Ziele, d.h. nicht-finanzielle Wertbeiträge durch nachhaltige Investitionen (EU-Verordnung 2019 Artikel 2 Nr. 17). Dies kann z.B. die Schaffung bezahlbaren Wohnraums sein oder die gezielte Reduktion des CO2-Ausstoßes eines Gebäudebestands (vgl. Hertwig 2020b S. 2).

(3) Produkte ohne ESG-Faktoren (Artikel 6 SFDR) Für Produkte ohne Berücksichtigung von ESG-Faktoren sind Unternehmen verpflichtet, erstens, dies offenzulegen und zweitens zu begründen, warum die Berücksichtigung nicht notwendig ist. Das bedeutet in Zukunft eine Negativ-Auszeichnung für Finanzprodukte. Die großen Kapitalsammelstellen, institutionelle Investoren und Vermögensverwalter, werden durch ihre eigenen Transparenzverpflichtungen zu ihrem Investitionsverhalten auch ihre Immobilienanlagen in ESG-konforme Produkte umschichten. Daher werden Investment Management Unternehmen, die diese Großanleger als Investoren haben, behalten oder gewinnen möchten, das Thema ESG in ihre Strategie integrieren müssen, um weiter im Geschäft zu bleiben (vgl. Hertwig 2020a o.S.). EU-Benchmarks: Die konkreten Kriterien und Messmethoden, d.h. die technischen Regulierungsstandards (sog. Level-II-Verordnungen) für Immobilien als Vermögensgegenstände sind noch in der Ausarbeitungsphase. Die hohen EU-Anforderungen lassen jedoch vermuten, dass erst einmal nur sehr wenige Immobilienfonds am Markt verfügbar sind, die als taxonomie-konforme ESG-Produkte kategorisiert werden können (vgl. Hertwig 2020b S. 2).

3.2 Neue Auflagen für Marketing und Vertrieb

In der Marketing- und Vertriebsphase für Finanzprodukte ist die Informationspflicht zu ESG-Aspekten vor Vertragsabschluss und auch für die regelmäßige Berichterstattung über das Investment festgeschrieben. Das bedeutet, dass im Vertriebsprozess für einen Immobilienfonds ESG Informationen in Prospekte und die „Wesentliche Anlegerinformation“ (WAI) aufzunehmen sind. Damit wird das Ziel des EU Green Deal umgesetzt, dass der Anleger seine Investitionsentscheidung im vollen Bewusstsein über die ESG-Effekte treffen kann (vgl. Hertwig 2020a o.S.). Neben den direkt in die Gesetzgebung eingebundenen institutionellen Investoren, werden mit den hinterlegten Vorschriften für Finanzberater indirekt auch private Anleger erfasst (vgl. EU-Verordnung 2019 Artikel 6 Abs. 2). Dafür ist geplant, die Vorschriften für Marketing und Vertrieb von Finanzanlageprodukten anzupassen, d.h. die europäische Finanzmarktrichtlinie MiFiD II (Markets in Financial Instruments Directive) (vgl. BaFin 2018 S.4f). Damit sollen Anlageberater ihre privaten Anleger zusätzlich aktiv ab 2022 nach Nachhaltigkeitspräferenzen befragen (vgl. EU Technical Expert Group 2019 S. 64). D.h. diese werden auch Teil der vorgeschriebenen Geeignetheitserklärung, die die Empfehlung eines Finanzproduktes dokumentiert und dem privaten Anleger vor Vertragsabschluss zugehen muss. Bisher geht diese nur auf finanzielle Aspekte der Anlegerbedürfnisse, -ziele, -erfahrung und Kenntnisse ein und gleicht diese mit der Produktinformation ab (vgl. BaFin 2018 S. 32ff). Noch nicht geregelt ist, wie konkret diese Abfrage erfolgen soll, d.h. ob die Ja/Nein-Abfrage genügt oder die Ausrichtung des Produktes abgeleitet werden können soll. Dies würde konkrete Abfragen für den Grad der Erfüllung der Nachhaltigkeitspräferenz beinhalten, d.h. ein ESG-Produkt mit E- oder S-Merkmalen oder ein Impact Produkte (s. dazu Abb. 3). Nur bei Verneinung einer Nachhaltigkeitspräferenz kann die Empfehlung von Produkten ohne ESG-Faktoren an einen privaten Anleger noch erfolgen (vgl. Röh/Plappert 2020 o.S.). Hier erfolgt indirekt die Umlenkung der Kapitalströme auch von privaten Anlegern in nachhaltige Produkte. Die Branche hat bereits Vorlagen für die Abfrage und Dokumentation der Nachhaltigkeitspräferenzen bei privaten Investoren erstellt (vgl. FNG Forum Nachhaltige Geldanlagen 2020).

4 Auswirkungen der ESG-Orientierung auf Immobilien Investmentmarkt und Akteure

Aufgrund der Sustainable Finance Regulierungen kann von einer Verschiebung der Nachfrage in Richtung taxonomie-konforme ESG-Produkte ausgegangen werden, insbesondere bei großen institutionellen Investoren. Der Anstieg der Nachfrage nach ESG-konformen Wertpapierfonds (Aktien-, Anleihen-, Misch-, Geldmarktfonds) wird nach der jüngsten Studie von PWC Luxemburg mit einen Anteilswachstum von 15.1% (2019) auf 41%-57% im Jahr 2025 geschätzt (vgl. PWC 2020 S. 5). Ein ähnlicher Nachfragesprung kann auch für ESG-Immobilieninvestments zutreffen. Mit diesen Wachstumsaussichten verbinden sich für die gesamte Immobilienbranche entsprechende Geschäftsopportunitäten. Bei Immobilien Anlageprodukten sind Immobilienfonds (AIF: Alternative Investment Fund) die am stärksten vertretene Produktstruktur in Europa und auch das bevorzugte Investmentvehikel für institutionelle Investoren (vgl. Fehrenbacher/Tschammler 2019 S. 7f). Als indirektes Immobilieninvestments verbinden Immobilienfonds die beiden Ansatzpunkte des EU Green Deal für die Immobilienbranche: Immobilie und Kapitalströme im Sinne von Sustainable Finance.

4.1 Nachfrageverschiebung durch ESG-Benchmarks bei institutionellen Investoren

Einen Eindruck des von institutionellen Anlegern in Immobilien allokierten Kapitalvolumens verschafft das IPE Top 100 Real Estate Investors Ranking 2020, welches viele der weltweit größten Immobilieninvestoren (Pensionsfonds, Staatsfonds, Versicherungen, etc.) berücksichtigt. Die hier erfassten Investoren allokieren weltweit 1,44 Trillionen US-Dollar in Immobilien. Unter den Top 10 belegt Allianz als deutsches Unternehmen mit 82 Milliarden US-Dollar Platz 1. Dies stellt etwas mehr als 9% der gesamten Vermögensanlagen von 890 Milliarden US-Dollar der Allianz dar. Ein weiteres Ergebnis dieser aktuellen Befragung ergibt, dass die Hälfte der weltweit größten Immobilieninvestoren die Allokation in Immobilien erhöhen will und dass in den nächsten 18 Monaten 88,6% der neuen Immobilieninvestitionen in Europa getätigt werden sollen (IPE Real Assets 2020a o.S.). Zur Orientierung für die europäischen Investoren, die ihr Investitionsverhalten auf klimafreundliche Investitionen umstellen, hat die EU-Benchmarks erarbeiten lassen. Für die Allokation ihres gesamten Investmentvermögens finden die Investoren zwei klimabezogene Benchmarks, (1) „EU Climate Transition Benchmark (EU CTB)“ und (2) „EU Paris-aligned Benchmark (EU PAB)“, sowie Benchmarks für die Offenlegung von ESG-Faktoren (vgl. EU Technical Expert Group 2019 S. 8). Für Immobilieninvestitionen, insbesondere für Immobilienfonds, sind allerdings Benchmarks vom Gesetzgeber noch ausstehend. Der einzige Hinweis auf Investitionen, die mit Immobilien zusammenhängen erfolgt bei der Einteilung von Branchen bezüglich des Einflusses auf das Klima. Hier sind „Real Estate Activities“ und Bautätigkeit („Construction“) mit hohem Einfluss auf das Klima aufgeführt. Die Überlegung dahinter ist, dass diese Branchen bezüglich der CO2-Emissionen als hoch eingestuft werden. Diese Einteilung bezieht sich explizit nur auf die Zuordnung von Aktien mit dem Hinweis, dass durch Reallokation des Investmentportfolios mit Untergewichtung der „High Climate Impact“ Branchen ein Beitrag zur klimaneutralen Wirtschaft geleistet werden kann. Damit wird ein Erreichen der Klimabenchmarks EU CTB oder EU PAB möglich (vgl. EU Technical Expert Group 2019 S. 50f). Das bedeutet für die Immobilienbranche, dass sich die Kapitalquellen der großen Investoren zukünftig auf diejenigen Akteure und Produkte konzentrieren, die ESG-Aspekte berücksichtigen und mit hoher Priorität die CO2-Emissionen reduzieren. Zur Wahrnehmung der Verantwortung und mit der Macht zum Umlenken von wesentlichen Kapitalströmen hat sich eine Gruppe der weltweitgrößten institutionellen Investoren 2019 auf dem UN-Klimagipfel in New York zur „Net-Zero Asset Owner Alliance“ zusammengeschlossen. Neben dem Gründungsmitglied Allianz sind inzwischen 33 institutionelle Investoren mit einem verwalteten Gesamtvermögen von 5,1 Trillionen US-Dollar vereint. Darunter ist auch der erste deutsche Staatsfonds KENFO, der die Finanzierung der Entsorgung der radioaktiven Abfälle aus der Erzeugung von Elektrizität in Deutschland sicherstellt. Diese Investorengruppe hat sich verpflichtet, ihr Anlageportfolio bis 2050 klimaneutral zu stellen (vgl. UN-convened Net-Zero Asset Owner Alliance, 2020).

4.2 ESG-Orientierung als Opportunität für Investment Management Unternehmen

Immobilien Management Unternehmen sind als Akteure die Anbieter und Manager von Finanzanlageprodukten, d.h. auch der Immobilienfonds (vgl. de Loupe/Rösch 2019 S. 223ff). Auf diese Unternehmen kommt der zu erwartende Nachfrageanstieg und -strukturwandel mit ESG-konformen Immobilien Anlageprodukten als Geschäftsanforderung zu, aber auch als Geschäftsopportunität. Die Branche der Investment Management Unternehmen verwaltet erhebliche Immobilienwerte. Im Jahr 2020 verwalten die weltweit größten 150 Immobilien Investment Manager ein Immobilienanlagevolumen von 4,24 Trillionen Euro. Die 10 größten verwalten allein 1,23 Trillionen Euro und sind hauptsächlich US-amerikanisch geprägt (IPE Real Assets 2020b o.S.). Die Auswirkung der ESG-Orientierung durch die Sustainable Finance Regulierungen auf die gesamte Immobilienbranche wird durch einen Blick auf den Systemzusammenhang für Immobilieninvestitionen erklärt (Abb. 4).

Auslösend ist die unmittelbare Wirkung der EU-Taxonomie und SFDR für die Umlenkung der Kapitalströme in taxonomie-konforme ESG-Produkte auf der Produktebene. Die Akteure auf der Institutionenebene, Investoren, Investment Manager und Finanzberater, sind mit der SFDR zur Transparenz verpflichtet, wie sie Nachhaltigkeitsrisiken und nachteilige Nachhaltigkeitsauswirkungen in ihre Investitionsentscheidungen bzgl. Immobilieninvestments einbeziehen. Damit sind nachgelagerte, nicht direkt vom Gesetz betroffene Unternehmen, mittelbar eingebunden, d.h. z.B. Projektentwickler, Property- und Facility Manager. Dies folgt für ESG-Faktoren analog dem Gedanken des aktuell diskutierten Lieferkettengesetzes, bei dem Auftraggeber für die Verfehlung von Menschenrechten bei Arbeitsbedingungen direkter Lieferanten verantwortlich gemacht werden sollen (vgl. Handelsblatt 2021 o.S.). Damit ist das Investment Management Unternehmen derjenige Akteur, welcher auf der Institutionenebene den gesamten Systemzusammenhang für Immobilieninvestitionen gestaltet und steuert – in Abhängigkeit der Nachfrage seiner Kunden, d.h. der Investoren. In Ermangelung des EU-Benchmarks für Immobilien Anlageprodukte haben Branchenvereinigungen verschiedene Lösungen erarbeitet. Der von INREV (Investors in non-listed Real Estate Vehicles) als Branchenstandard anerkannte Fragenkatalog INREV DDQ (Due Diligence Questionaire) wurde ergänzt mit Fragen zu Klimarisiken. Dieser wird von institutionellen Investoren eingesetzt für die Auswahl von nicht-börsennotierten Immobilien Anlageprodukten und deren Investment Managern (vgl. INREV 2020). Ebenso bietet UN-PRI (Principles for Responsible Investments) einen Kriterien- und Fragekatalog zur Beurteilung von Immobilien Investment Management Unternehmen im Umgang mit ESG-Themen (vgl. UN-PRI 2019). Außerdem haben deutsche Immobilien Investment Manager und Branchenexperten in der Initiative ECORE ein ESG-Scoring Modell entwickelt, welches sich derzeit in der Pilotphase befindet. Hier sind taxonomie-relevante ESG-Kriterien definiert: Governance auf Unternehmensebene für das Investment Management Unternehmen und E- und S-Kriterien für Immobilien. Fokus ist das Erreichen des Klimaziels mit der Reduktion der CO2-Emissionen und die Schaffung einer Vorlage als EU-Standard (vgl. ECORE o.J.). Diese Instrumente bieten das Werkzeug für Investoren, ein Immobilien Anlageprodukt und dessen Investment Manager unter Einbeziehung von ESG-Faktoren zu auszuwählen.

4.3 Auswirkungen auf Immobilieninvestitionen und das Management der Immobilie

In Bezug auf die Immobilie als Vermögensgegenstand selbst, war die Immobilienbranche vor dem EU Green Deals bereits mit Nachhaltigkeit befasst u.a. mit zahlreichen gesetzlichen Regelungen und Normen für nachhaltiges Bauen. Unter dem verbreiteten Begriff „Green Building“ sind international etablierte Zertifikate wie z.B. LEED, BREEAM oder DGNB für Gebäude vorhanden, jedoch bezüglich Berücksichtigung einzelner ESG-Kriterien nicht vergleichbar (vgl. Herr, 2011, S. 484ff). Im Mittelpunkt des EU Green Deal steht mit erster Priorität das Erreichen der Klimaziele 2050 bzw. des Zwischenziels 2030. In Bezug auf die daraus notwendige ESG-Beurteilung sind die Zertifikate derzeit nicht aussagekräftig. Für Immobilien nicht zu verkennen sind derzeit schon vorhandene nationale Gesetzgebungen, die in Bezug auf Energieverbrauch und CO2-Ausstoss klare Vorgaben machen. Immobilien sind direkt z.B. in Deutschland ab 2021 bereits mit der CO2-Bepreisung aus dem Bundes-Klimaschutzgesetz für Wärmeenergie aus fossilen Brennstoffen von Maßnahmen zum Klimaschutz betroffen (vgl. Thöne/Gierkink 2020 S. 105). Für bestehende Immobilieninvestitionen und -portfolios bedeutet das eine Erhöhung der Betriebskosten. Auch stellt sich die Frage nach der nachhaltigen Ertragskraft und Wertbeständigkeit. Mit einer weiteren Konkretisierung, ggfs. Verschärfung und auch Sanktionen sollte die Branche rechnen, wenn die Klimaziele nicht entlang des Klimapfades erreicht werden. Ein Blick über die Grenzen zeigt als Beispiel in den Niederlanden, dass Gebäude ab dem Jahr 2030 nicht mehr ohne weiteres vermietet werden können, wenn der Energieausweis kein Rating von A aufweist. Die Nachinvestition in Gebäude, um von einen Rating B auf A zu kommen, kann erheblich sein. Auch außerhalb der EU werden Klimaschutzauflagen schon wesentlich schärfer definiert: in der Stadt New York sind die CO2-Emissionen großer Gebäude bis zum Jahr 2030 erheblich zu senken, andernfalls drohen hohe Strafzahlungen (vgl. Mallinckrodt 2020 S. 115). Hier ist nach der Analyse der bestehenden Immobilienanlagen eine große Umschichtung innerhalb der kommenden Jahre zu erwarten. Es gilt bei der Analyse zu identifizieren, welche Immobilien den neuen Anforderungen an Nachhaltigkeit und Klimaschutz nicht oder nur mit hohen Nachinvestitionen angepasst werden können, so dass von einer frühzeitigen wirtschaftlichen Überalterung auszugehen ist. Diese Immobilien tituliert die Branche bereits als „Stranded Assets“ (vgl. Bienert et.al. 2020b S.3f). Ein Instrument zur Messung der Klimarisiken ist mit dem Carbon Risk Real Estate Monitor (CRREM) für Immobilien entwickelt worden. Dies erlaubt Investoren und Investment Management Unternehmen ihre Immobilieninvestitionen im Hinblick auf das Klimaziel zu beurteilen und gibt Hinweise auf Anpassungsmaßnahmen. CRREM ist für verschiedene Nutzungsarten (Wohnen, Büro, Logistik, etc.) einsetzbar und wird neben dem bisherigen Fokus auf Europa jetzt auf weitere Länder in Nordamerika und Asien erweitert (vgl. Bienert et.al. 2020b S. 2). Für die Ermittlung von Messdaten und Benchmarks ist die Verfügbarkeit von aktuellen, richtigen und idealerweise standardisierten Datenformaten in Zukunft essentiell. Dies gilt insbesondere im Hinblick auf den CO2-Ausstoß der Immobilien. D.h. auf die Unternehmen für Bewirtschaftung und Betrieb von Immobilien, Property & Facility Management Unternehmen, wird eine Digitalisierung für die ESG- Datensammlung immer wichtiger (vgl. ZIA 2020 S. 27f, S. 93). Die Berücksichtigung des zukünftigen Energieverbrauchs und die Auswirkung auf ein ESG-Rating einer Immobilie werden für Projektentwickler bereits in einer sehr frühen Phase der Projektplanung relevant. Hier werden bereits Entscheidungen mit Auswirkungen auf Energieverbrauch, technische Ausstattung mit Sensoren für intelligente Gebäude und damit für die zukünftigen Bewirtschaftungskosten getroffen (vgl. Schöne 2011 S.558). Damit wird indirekt die gesamte Immobilienbranche in die ESG-Orientierung von Immobilien Anlageprodukten bzw. Immobilieninvestitionen einbezogen, wie es im Systemzusammenhang in Abb. 4 dargestellt ist.

4.4 Versuchung Greenwashing

Die Vielzahl an vorhandenen ESG-Labels und -Ratings stellt eine taxonomie-konforme ESG-Einordnung heute nicht dar. In der derzeitigen Phase sind Produktmarketing und Unternehmenskommunikation die Mittel der Wahl, insbesondere die qualitativen ESG-Aspekte zu transportieren. Dabei ist die Grenze zwischen Marketing und Greenwashing nicht klar identifizierbar in Abwesenheit konkreter Messkriterien (vgl. Stöver 2020 o.S.). Diese fehlen in Form von standardisierten Daten und Messsystemen des Gesetzgebers für Immobilien und Immobilienfonds, so wie dies z.B. für die Rechnungslegung der Fall ist. Diese Situation kann dazu verleiten, was als Greenwashing definiert wird: irreführende Kommunikation in Bezug auf nachhaltige Wirtschaftsaktivitäten (vgl. Stöver 2020 o.S. zitiert nach Balluchi et. al. 2020 S. 407; Becker-Olsen/Potucek 2013 S. 1318). Es verschafft denjenigen Unternehmen, die tatsächlich taxonomie- konforme Produkte und Wirtschaftsaktivitäten zum Ziel haben, keinen angemessenen Vorteil (vgl. Huber-Heim/Karner 2021 o.S.). Als Greenwashing wird im Kontext der bereits vorhandenen EU-Benchmarks definiert, dass mit dem Indexwert keine gleichgerichtete Übereinstimmung der Investmentziele mit dem Erreichen von anspruchsvollen Klimazielen erreicht wird. Dies wäre beispielsweise der Fall, wenn CO2-Daten eines Investmentgegenstands nicht vollständig oder nicht zufriedenstellend vorliegen. Dem wäre mit entsprechender Untergewichtung des Investmentgegenstandes mit Reallokation des Kapitals zu begegnen oder der klaren Vorgaben für die Transparenz der CO2-Daten (vgl. EU Technical Expert Group 2019 S. 35f). Greenwashing ist die Versuchung, in der derzeitigen Transformationsphase mit den Unsicherheiten der Immobilien Benchmarks, Profitabilität und Wettbewerbsvorteile zu sichern. Dies kann kurzfristig einfacher und günstiger erscheinen. Längerfristig wird dies Glaubwürdigkeit, Reputation und Vertrauen in die Unternehmen beschädigen (vgl. Stöver 2020 o.S.), da dies nicht den gewünschten Effekt für Umwelt oder soziale Ziele gemäß EU-Taxonomie und SFDR erfüllt.

5 Fazit: ESG-Kriterien als nicht-finanzielle Wertbeiträge zur Nachhaltigkeit in der Unternehmensführung

Mit gesetzlichem Nachdruck werden Kapitalströme in Immobilien Anlageprodukte auf ökologische und soziale Ziele ausgerichtet unter dem Stichwort „Sustainable Finance“. Mit dieser ESG-Orientierung werden nicht-finanzielle Wertbeiträge der Immobilieninvestitionen auf eine Ebene gehoben mit finanziellen Wertbeiträgen (vgl. PWC 2020 S.4). Die Akteure, insbesondere Investoren und Investment Management Unternehmen, können einen wesentlichen Beitrag zum Erreichen der Klimaziele einleiten. Dabei ist mittelbar die gesamte Immobilienbranche gefordert mit Innovationskraft und Produktivitätssteigerung im Hinblick auf ESG-Lösungen. Darin liegen große gesellschaftliche Verantwortung und auch die Perspektive für die Nachhaltigkeit von Unternehmen. In diesem Sinne ist bei verantwortungsvollen Akteuren die Unternehmensführung (Governance) so auszurichten, dass ESG-Aspekte als unternehmerische Säulen der Nachhaltigkeit implementiert werden. Grundsätze für eine nachhaltige und werteorientierte Unternehmensführung sind für die Immobilienbranche beim ICG (Institut für Corporate Governance in der deutschen Immobilienwirtschaft) ausgearbeitet (vgl. Conradi 2020 S. 141). Nachhaltigkeit beinhaltet im Kern, dass ökonomische und ökologische Zieldimensionen in Balance gebracht werden müssen, damit die zunehmenden negativen Auswirkungen der Wirtschaft auf die Umwelt nicht die Grundlagen für die Bedürfnisse nachfolgender Generationen zerstören. (vgl. Bienert 2016 S.19). In Bezug auf Zielsetzung und Zweck von Unternehmen bedeutet dies, dass neben Gewinnmaximierung ökologische und soziale Kriterien in die Ziel- und Ergebnisdimension aufgenommen werden. John Elkington hatte dies als Konzept schon 1995 unter dem Stichwort „People-Planet-Profit“ aufgegriffen. Sein Ansatz „Triple Bottom Line“ (TBL) beruhte auf verbesserten Unternehmensergebnissen, die durch Vermarktung energieeffizienter Produkte oder Einsparung von Ressourcen ökologische und soziale Aspekte aufgriffen (vgl. Bosch 2015 o.S.). Dies ist nicht mehr deckungsgleich mit dem heutigen Verständnis von Nachhaltigkeit. Es zeigt aber das Prinzip einer möglichen Darstellung, dass nicht-finanzielle ESG-Wertbeiträge und finanzielle Wertbeiträge in einem System als Gesamtergebnis eines Unternehmens zusammengebracht werden. Damit wird Nachhaltigkeit ein Thema der Finanzkommunikation von Unternehmen (vgl. Rommerskirchen/Roslon 2020 S. 137ff). Bleibt für die Immobilienbranche die Messbarkeit der ESG-Beiträge so umzusetzen, dass diese zusammen mit den finanziellen Wertbeiträgen das Ergebnis von Immobilieninvestitionen und Immobilien Anlageprodukten dokumentieren. Hier sind viele Akteure in der Immobilienbranche bereits aktiv. Dies folgt der Erkenntnis, dass die Bedeutung der Legitimität eines Unternehmens, d.h. dessen immaterielle Ziele und sein gesellschaftlicher Zweck, ausschlaggebend sind für das Vertrauen und damit für seine Unterstützung am Finanzmarkt (vgl. Rommerskirchen/Roslon 2020 S. 130). Diese Ansicht bestätigt sich unter dem Stichwort „Sustaniability: the tectonic shift transforming investing“ im Jahresausblick 2021 des weltweit größten Vermögensverwalters BlackRock (BlackRock 2020 S. 11).

Literaturverzeichnis

BaFin (2018). MiFID II – die wichtigsten Änderungen für Anleger. Abgerufen am 11. Januar 2021: https://www.bafin.de/SharedDocs/Downloads/DE/Rede_Vortrag/dl_180413_invest_vortrag_1.html

Bienert, S., Geiger, P., Spanner, M. (2020a). Naturgefahren und Immobilienwerte. In: irebs Beiträge zur Immobilienwirtschaft. Heft 25. Regensburg: International Real Estate Business School, Universität Regensburg

Bienert, S., Schoemaker, D., Vrensen, H.J., Wein, J. (2020b). Managing Climate Change-Related Risks. In Global Real Estate. In: Real Estate Issues, Vol. 44, Nr. 23, 21. Dezember 2020. Chicago: The Councelors of Real Estate. Abgerufen am 12. Februar 2021: https://www.cre.org/real-estate-issues/managing-climate-change-related-risks-in-global-real-estate/

Bienert, S. (2016): Metastudie: Nachhaltigkeit contra Rendite? Die Implikationen nachhaltigen Wirtschaftens für offene Immobilienfonds am Beispiel der Deka Immobilien GmbH und der WestInvest GmbH. In: irebs Beiträge zur Immobilienwirtschaft, Heft 14. Regensburg: International Real Estate Business School, Universität Regensburg

BlackRock (2020). 2021 global outlook. A new investment order. BlackRock Investment Institute (BII). Abgerufen am 12. Februar 2021: https://www.blackrock.com/corporate/literature/whitepaper/bii-2021-global-outlook.pdf

Bone-Winkel, S., Thomas, M., Allendorf, G., Walbröhl, V. (2015). Institutionelles Immobilienmanagement. In S. Bone-Winkel, W. Schäfers & K.-W. Schult (Hrsg.), Immobilienökonomie, Bd. I: Betriebswirtschaftliche Grundlagen (5. grundlegend überarbeitete Aufl.) (S. 719–785), Berlin: DeGryuter Oldenbourg Bosch (2015). Nachhaltiger Wandel. Interview mit John Elkington. Abgerufen am 14. Februar 2021: https://www.bosch.com/de/stories/john-elkington/

Conradi, J. (2020). Das „G“ in ESG. Nachhaltige Unternehmensführung in der Immobilienwirtschaft. In: der Aufsichtsrat. Heft 10/2020. (S. 141-143). Düsseldorf: Fachmedien Otto Schmidt Abgerufen am 5. Januar: https://research.owlit.de/document/30f3c7a9-b843-3a8f-bfce-cdfede2d84e2

De Loupe, E., Rösch, M. (2019). Aufbau von Fondsgesellschaften und Managementansatz. In H. Bäumer, T. Pfeffer, T., V. Rock & C. Schumacher (2. Aufl. 2019). Praxishandbuch Immobilienfondsmanagement und -investment. (S. 223-243), Wiesbaden: Springer Gabler

ECORE (o.J.). ESG Circle of Real Estate. Initiative für die ESG-Konformität in Immobilienportfolios. Abgerufen am 11. Februar 2021: https://www.ecore-scoring.com

European Commission (2018). Commission legislative proposals on sustainable finance. Abgerufen am 5. Januar 2021: https://ec.europa.eu/info/publications/ 180524-proposal-sustainable-finance_en#investment

European Commission (2020a). A Renovation Wave for Europe – greening our buildings, creating jobs, improving lives. Abgerufen am 3. Januar 2021: https://eur-lex.europa.eu/legal-content/EN/TXT/ ?qid=160 3122220757& amp;uri=CELEX:52020DC0662

European Commission (2020b). Renovation Wave. The European Green Deal. Abgerufen am 9. Januar 2012: https://ec.europa.eu/commission/presscorner/detail/en/FS_20_1844

Europäische Kommission (o.J.). Ein europäischer Grüner Deal. Abgerufen am 9. Januar 2021: https://ec.europa.eu/info/strategy/priorities-2019-2024/european-green-deal_de

Europäische Kommission (2018a). Aktionsplan: Finanzierung nachhaltigen Wachstums. Abgerufen am 3. Januar 2021: https://eur-lex.europa.eu/legal-content/DE/TXT/?uri=CELEX%3A52018DC0097

Europäische Kommission (2018b). Nachhaltiges Finanzwesen: EU-Finanzsektor soll starker Akteur im Kampf gegen den Klimawandel und für nachhaltiges Wirtschaften werden. Abgerufen am 7. Januar 2021: https://ec.europa.eu/germany/news/20180524-nachhaltiges-finanzwesen-finanzsektor-starker-akteur-kampf-gegen-den-klimawandel_de

Europäische Kommission (2019). Finanzierung nachhaltigen Wachstums. Abgerufen am 9. Januar 2021: https://ec.europa.eu/info/sites/info/files/business_economy_euro/banking_and_finance/document s/finance-events-190321-factsheet_de.pdf

Europäische Union (o.J). Übereinkommen von Paris. Abgerufen am 3. Januar 2021: https://ec.europa.eu/clima/policies/international/negotiations/paris_de

EU Technical Expert Group (2019). Report on Benchmarks. TEG Final Report on climate benchmarks and benchmarks´ ESG disclosures. September 2019. Abgerufen am 9. Januar 2021: https://ec.europa.eu/info/sites/info/files/business_economy_euro/banking_and_finance/documents/190930-sustainable-finance-teg-final-report-climate-benchmarks-and-disclosures_en.pdf

EU Verordnung (2019). VERORDNUNG (EU) 2019/2088 DES EUROPÄISCHEN PARLAMENTS UND DES RATES vom 27. November 2019 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor. Abgerufen am 7. Januar 2021: https://eur-lex.europa.eu/legal-content/DE/ALL/?uri=CELEX:32019R2088

EU Verordnung (2020). VERORDNUNG (EU) 2020/852 DES EUROPÄISCHEN PARLAMENTS UND DE RATES vom 18. Juni 2020 über die Einrichtung eines Rahmens zur Erleichterung nachhaltiger Investitionen und zur Änderung der Verordnung (EU) 2019/2088. Abgerufen am 5. Januar 2021: https://eur-lex.europa.eu/legal-content/DE/TXT/?uri=CELEX:32020R0852

Fehrenbacher, M., Tschammler, T. (2019). Kapitalströme im globalen Immobilienfondsmarkt. In H. Bäumer, T. Pfeffer, T., V. Rock & C. Schumacher (2. Aufl.). Praxishandbuch Immobilienfondsmanagement und -investment. (S. 3-20), Wiesbaden: Springer Gabler

FNG Forum Nachhaltige Geldanlagen (2020). Leitfaden zur Abfrage der Nachhaltigkeitspräferenz (MiFID II). Abgerufen am 11. Februar: https://www.forum-ng.org/images/stories/Publikationen/Leitfaden_Abfrage_Nachhaltigkeitsprferenzen.pdf

Handelsblatt (2020). Bundesregierung sagt Geldwäschern auf dem Immobilienmarkt den Kampf an. In: handelsblatt.com vom 7.9.2020. Abgerufen am 11. Januar 2021: https://www.handelsblatt.com/finanzen/immobilien/neue-meldepflichten-fuer-notare-bundesregierung-sagt-geldwaeschern-auf-dem-immobilienmarkt-den-kampf-an/26163320.html

Handelsblatt (2021). Wirtschaft erleichtert über entschärftes Lieferkettengesetz. In: handelsblatt.com vom 12.2.2021. Abgerufen am 12. Februar: https://www.handelsblatt.com/politik/deutschland/menschenrechte-wirtschaft-erleichtert-ueber-entschaerftes-lieferkettengesetz/26908644.html

Haufe Online (2020). Transparenzregister zieht in Berlin nicht – viele Investoren bleiben anonym. In: News: Kampf gegen Geldwäsche am 15.05.2020. Abgerufen am 10. Februar 2021: https://www.haufe.de/immobilien/wirtschaft-politik/geldwaesche-immobilienmarkt-zieht-verstaerkt-kriminelle-an_84342_455458.html

Hertwig, M. (2020a). Offenlegungsverordnung: EU zwingt KVGs zu mehr ESG-Transparenz. In: Institutional Money.com. Abgerufen am 12. Januar 2021: https://www.institutional-money.com/news/regulierung/headline/offenlegungsverordnung-eu-zwingt-kvgs-zu-mehr-esg-transparenz-199410/

Hertwig, M. (2020b). So sehen die neuen ESG-konformen Fonds aus. Auch auf Immobilien anwendbar. In: Das Investment. Abgerufen am 12. Januar 2021: https://www.dasinvestment.com/so-sehen-die-neuen-esg-konformen-fonds-aus/

Herr, T. (2011). Nachhaltigkeit in der Immobilienwirtschaft. In: Rottke, N.B., Thomas, M., Immobilienwirtschaftslehre – Management. (S. 481-502). Wiesbaden: Springer Gabler

Huber-Heim, K., Karner, A. (2021). Greenwashing – und was Sie heute darüber wissen sollten.respACT Wepage. Abgerufen am 11. Februar 2021: https://www.respact.at/site/de/news/artikel/article/7693.html

INREV (2020). INREV Due Diligence Questionaire. Climate Risk Appendix. Abgerufen am 12. Januar 2021: https://www.inrev.org/library/inrev-due-diligence-questionnaires-ddq IPE (2018).

IPE (2018). BlackRock’s Fink: Companies must know their impact and purpose. Abgerufen am 9. Januar 2021: https://www.ipe.com/blackrocks-fink-companies-must-know-their-impact-and- purpose-/10022779.article

IPE Real Assets (2020a). Top 100 Real Estate Investors 2020. Abgerufen am 5. Januar 2021: https://realassets.ipe.com/top-100-real-estate-investors/top-100-real-estate-investors-2020/10045390.article

IPE Real Assets (2020b). Top 150 Real Estate Investment Managers 2020. In: IPE Real Assets November/December 2020. London: IPE International Publishers. Abgerufen am 5. Januar 2021: https://realassets.ipe.com/top-100-real-estate-investment-managers/top-150-real-estate-investment-managers-2020/10049172.article

Kurzrock, B.-M. (2011). Lebenszyklus. In: Rottke, N.B., Thomas, M., Immobilienwirtschaftslehre – Management. (S. 421-446). Wiesbaden: Springer Gabler

Mallinckrodt, von, J. (2019). Nachhaltigkeit im Immobilienfondsmanagement. In H. Bäumer, T. Pfeffer, T., V. Rock & C. Schumacher (2. Aufl.). Praxishandbuch Immobilienfondsmanagement und -investment. (S. 391-403), Wiesbaden: Springer Gabler

Mallinckrodt, von, J. (2020). Die neue Messlatte für die ESG-Klassifizierung von Immobilienfonds. In: ZIA Zentraler Immobilien Ausschuss e.V., Immobilienwirtschaft 2020. S. 113-115. Berlin: ZIA

Meadows, D.L., Meadows, D.H., Zahn, E., Milling, P. (1972). Die Grenzen des Wachstums. Bericht des Club of Rome zur Lage der Menschheit. Stuttgart: Deutsche Verlags-Anstalt

Oder, F. (2019). Investor Relations zwischen Renditen und Legitimität. In: Journal für korporative Kommunikation. Ausgabe 2/2019. S. 99-111. Abgerufen am 12. Januar 2021: https://journal-kk.de

Pelzeter, A. & Trübestein, M. (2015). Real Estate Asset Management, Property Management und Facility Management. In S. Bone-Winkel, W. Schäfers & K.-W. Schulte (Hrsg.), Immobilienökonomie, Bd. I: Betriebswirtschaftliche Grundlagen (S. 287–360), Berlin: DeGryuter Oldenbourg

PWC (2020). 2022. The growth opportunity of the century. Luxembourg: PwC Luxembourg

Röh, L., Plappert, L. (2020). Das „Art. 8*-Produkt“ – Eine neue Kategorie in der ESG-Anlageberatung und -Vermögensverwaltung). Abgerufen am 12. Januar 2021: https://blog.lindenpartners.eu/das-art-8-produkt-eine-neue-kategorie-in-der-esg-anlageberatung-und-vermoegensverwaltung/

Rommerskirchen, J., Roslon, M. (2020). Einführung in die moderne Unternehmenskommunikation. Wiesbaden: Springer Gabler

Schöne L. B. (2011). Facility Management. In N.B. Rottke & M. ̈Thomas (Hrsg.), Immobilienwirtschaftslehre: Management (1. Aufl. Nachdruck 2017) (S. 533–572), Wiesbaden: Springer Gabler

Stöver, I. K. (2020). Gute Unternehmen – Gute Mitarbeiter. In: Journal für korporative Kommunikation 2/2020. S. 43-54. Abgerufen am 12. Januar 2021: https://journal-kk.de

Tesch, S. (2013). Entwicklung der Leistungsbilder Asset, Property und Facility Management. In M. Peyinghaus & R. Zeitner (Hrsg.), Discussion Paper 7/2013. Berlin: Competence Center Process Management Real Estate

Thöne, M., Gierkink, M., Pickert, L., Kreuter, H., Decker, H. (2019). CO2-Bepreisung im Gebäudesektor und notwendige Zusatzinstrumente. Studie im Auftrag des ZIA Zentraler Immobilien Ausschuss e.V.

Köln: Energiewirtschaftliches Institut an der Universität zu Köln gGmbH (EWI) und Finanzwissenschaftliches Forschungsinstitut an der Universität zu Köln (FiFo Köln)

Thöne, M., Gierkink, M. (2020). CO2-Bepreisung im Gebäudesektor und notwendige Zusatzinstrumente. In: ZIA Zentraler Immobilien Ausschuss e.V., Immobilienwirtschaft 2020. S. 103-105. Berlin: ZIA

UN (1987). World Commission on Environment and Development. WECD Brundtland Report: Our common Future. Abgerufen am 4. Januar 21: http://www.un-documents.net/our-common-future.pdf

UN (2015). Sustainable Development Goals. Abgerufen am 3. Januar 2021: https://sdgs.un.org/goals

UN-convened Net-Zero Asset Owner Alliance (2020). Abgerufen am 11. Februar 2021: https://www.unepfi.org/net-zero-alliance/UN PRI (2019).

Weizäcker, E.U., Hargroves, K., Smith, M. (2010). Faktor Fünf. Die Formel für nachhaltiges Wachstum. München: Droemer

World Economic Forum (2020). The Global Risks Report 2020. Abgerufen am 4. Januar 2021: https://www.weforum.org/reports/the-global-risks-report-2020